05/2018

Por Ricardo Amorim

Em um país com tantos analfabetos funcionais, não surpreende que o analfabetismo financeiro tenha proporções epidêmicas. Não é surpresa, mas é grave.

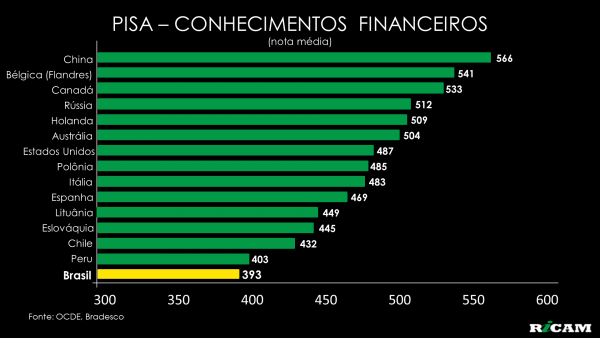

Segundo o exame PISA, realizado entre estudantes de 15 anos de 15 países, os jovens brasileiros são os mais ignorantes em finanças. Até os peruanos, que são muito mais pobres que os brasileiros, estão à nossa frente. Os chineses lideram a pesquisa. Será coincidência que a renda per capita deles, que em 1980 era 6% da nossa, hoje seja maior do que a nossa? Isto mesmo, o chinês médio já ganha mais do que a maioria dos brasileiros.

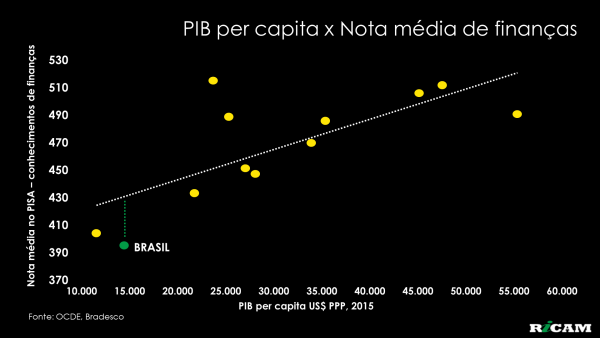

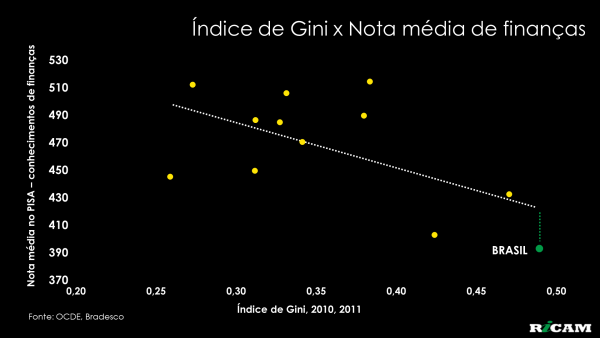

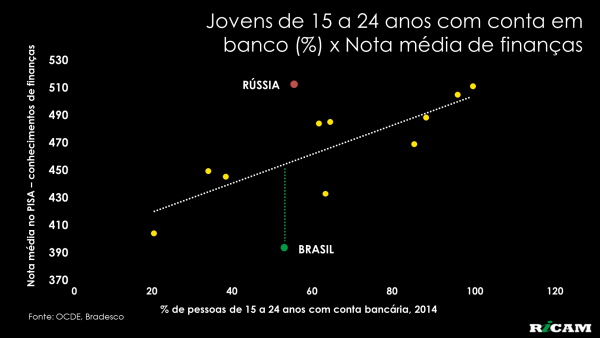

Como era de se esperar, o estudo confirma que bons alunos em matemática, ciências e leitura tendem a conhecer mais também sobre finanças. Também não surpreende que países com renda per capita mais alta, melhor distribuição de renda ou um percentual maior da população com conta em bancos tenham resultados melhores no exame de finanças. O que chama a atenção é que, em todos os casos, os resultados dos estudantes brasileiros em finanças são ainda piores do que a renda per capita, a distribuição de renda ou o grau de bancarização sugeririam. Há, portanto, um problema específico no ensino de finanças básicas no país – que pode ser visualizado nos gráficos a seguir pela distância vertical entre a posição do Brasil e cada uma das linhas de tendência.

A ignorância financeira não é exclusividade dos jovens. Uma pesquisa do SEBRAE aponta que 77% dos empreendedores autônomos que faturam até R$81.000,00 por ano nunca fizeram um curso ou treinamento em finanças. 48% não fazem previsão de gastos, 50% ainda usam o caderno para anotar gastos, 39% não registram todas as receitas e 34% não acompanham, ou acompanham no máximo uma vez ao mês, o saldo de caixa.

No Brasil, cultura cigana e química orgânica, por exemplo, fazem parte do currículo escolar obrigatório; finanças básicas, não. Como fazer um planejamento de vida ou de negócios decente sem conhecer finanças básicas?

À luz da ignorância financeira que reina no país, fica fácil compreender como dezenas de milhões de brasileiros assumiram dívidas impagáveis, comprometendo seus futuros financeiros. A maioria ignora o efeito brutal dos juros compostos sobre dívidas e investimentos, ainda mais levando-se em consideração as enormes taxas de juros brasileiras. Por exemplo, considerando-se uma taxa de juros de 400% a.a. – próxima à praticada no cheque especial ou cartão de crédito – uma dívida de R$3.000,00 contraída para a compra de uma televisão em maio de 2015 teria se transformado em R$15.000,00 um ano depois, em R$75.000,00 dois anos depois e em R$375.000,00 hoje. Quem comprou uma televisão há três anos deve hoje um apartamento. Sabendo disso, será que tanta gente teria assumido dívidas como esta?

A mesma ignorância financeira explica por que políticos mal intencionados conseguem manipular os brasileiros com seu próprio dinheiro. O mesmo sujeito que paga alimentos muito mais caros no supermercado em função de impostos elevados para bancar o custo da máquina pública sente gratidão ao político do governo, que lhe transfere uma fração do que ele pagou em impostos, através do Bolsa-Família ou qualquer outro programa público.

A maioria não compreende que, se o total da arrecadação da Previdência pública é de R$550 bilhões e o total de benefícios pagos é de R$950 bilhões – como acontecerá neste ano no Brasil – os R$400 bilhões que faltam terão de sair de algum lugar – mais precisamente de saúde, educação, infraestrutura, segurança, etc… Mais difícil ainda compreender as consequências financeiras futuras de duas mudanças demográficas. As famílias têm cada vez menos filhos – reduzindo o número de pessoas que trabalharão e contribuirão para a Previdência no futuro – e as pessoas vivem cada vez mais – aumentando número de beneficiários da Previdência e o tempo que eles receberão os benefícios da Previdência. Adivinhe o que isso fará com o rombo da Previdência?

Em resumo, se queremos construir um país melhor e mais próspero, precisamos avançar a passos largos e rápidos na educação financeira de todos os brasileiros. Educação financeira tem de ser uma parte importante do currículo escolar obrigatório. Sozinhas, políticas públicas não vão resolver o problema. É do interesse de todas as empresas investir para que seus funcionários tenham melhores conhecimentos de finanças e tomem melhores decisões em suas vidas pessoais e pelas próprias empresas. Principalmente, é responsabilidade de cada um de nós buscarmos fontes de educação financeira para nós mesmos e nossos filhos.

Ricardo Amorim, autor do bestseller Depois da Tempestade, apresentador do Manhattan Connection da Globonews, o economista mais influente do Brasil segundo a revista Forbes, o brasileiro mais influente no LinkedIn, único brasileiro entre os melhores palestrantes mundiais do Speakers Corner, ganhador do prêmio Os + Admirados da Imprensa de Economia, Negócios e Finanças, presidente da Ricam Consultoria e cofundador da Smartrips.co e da AAA Plataforma de Inovação.

Quer receber meus artigos por e-mail? Cadastre-se aqui.

Clique aqui e conheça as minhas palestras.

Siga-me no: Facebook, Twitter, YouTube, Instagram, Medium e LinkedIn.